Доля банков от поступлений по КПН в бюджет увеличилась до 12,4%

Общий рост бизнеса, стабильные качество портфеля и процентная маржа способствовали увеличению прибыли сектора

Kapital.kz

Аналитический центр Ассоциации финансистов (АФК) опубликовал обзор банковского сектора Казахстана за 2024 год.

Ключевые тенденции периода

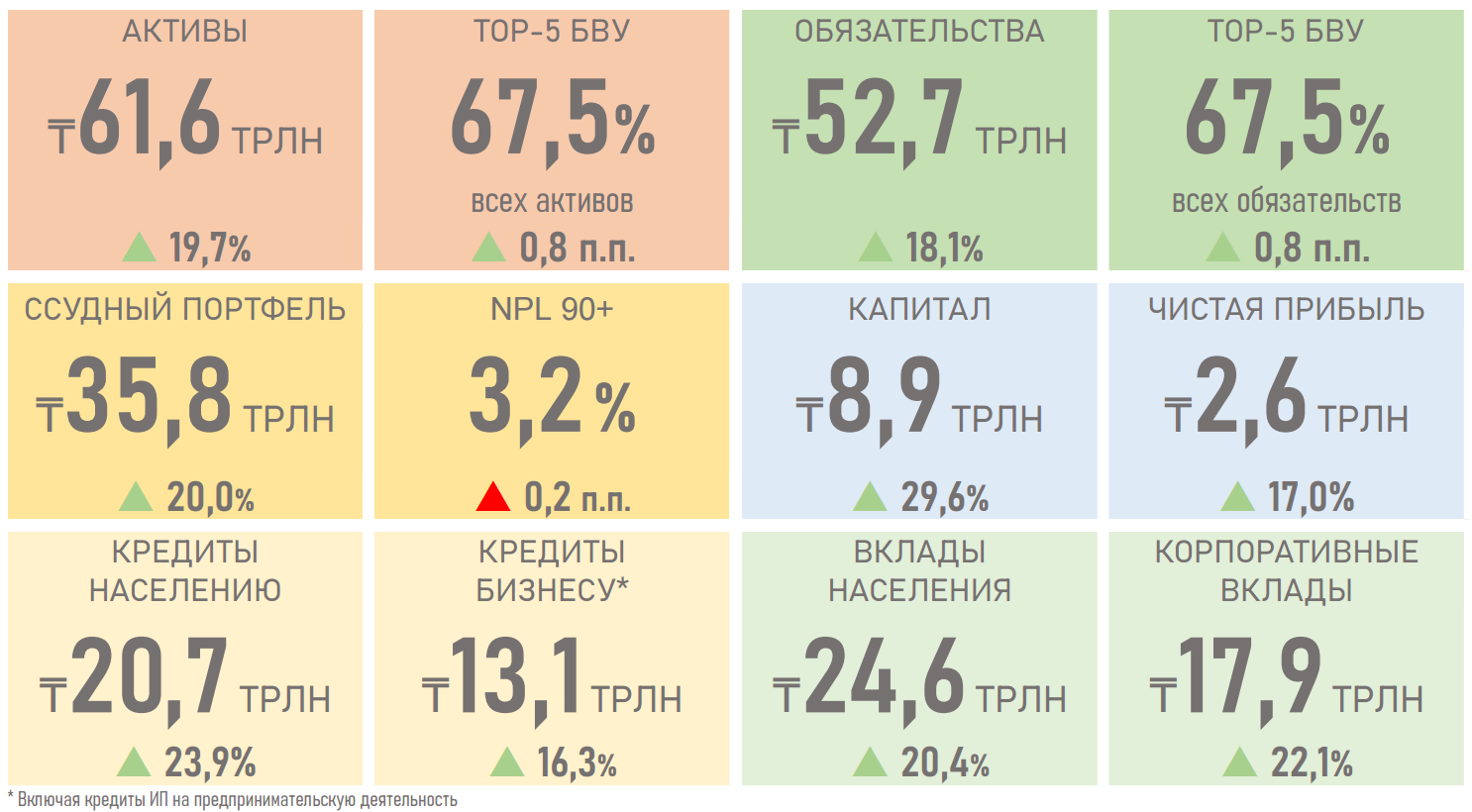

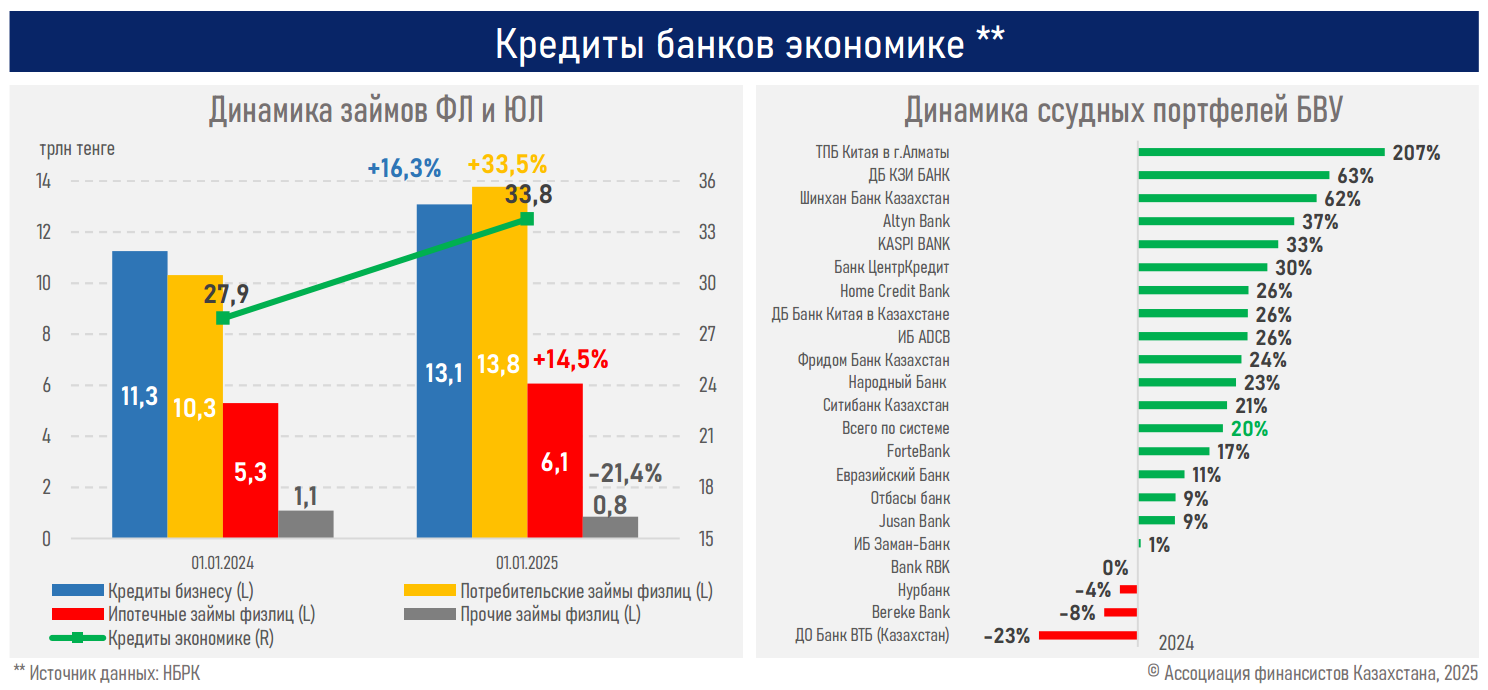

• В 2024 году рост ссудного портфеля БВУ (+20,0%) опережал общее увеличение активов системы (+19,7%). Двузначный прирост наблюдался как в портфеле займов бизнесу (+16,3%), так и рознице (+23,9%).

• Высокий инвестиционный спрос на займы во многом был обусловлен благоприятной макроэкономической средой (рост ВВП — 4,8%), улучшением финансово-хозяйственной деятельности предприятий (валовая прибыль выросла в среднем на 16,8% за 9М24), смягчением ценовых и неценовых условий по займам, запуском новых онлайн-продуктов на основе скоринга, реализации крупных отраслевых инвестпроектов и отложенного спроса.

• Потребительский спрос на займы сохранялся повышенным, главным образом на фоне сложившихся устойчивых предпочтений населения приобретать товары и услуги в рассрочку, увеличения льготных госпрограмм (ипотека), растущих зарплат (+13,1%), а также дальнейшего притока новых клиентов (+300 тыс. за 2024).

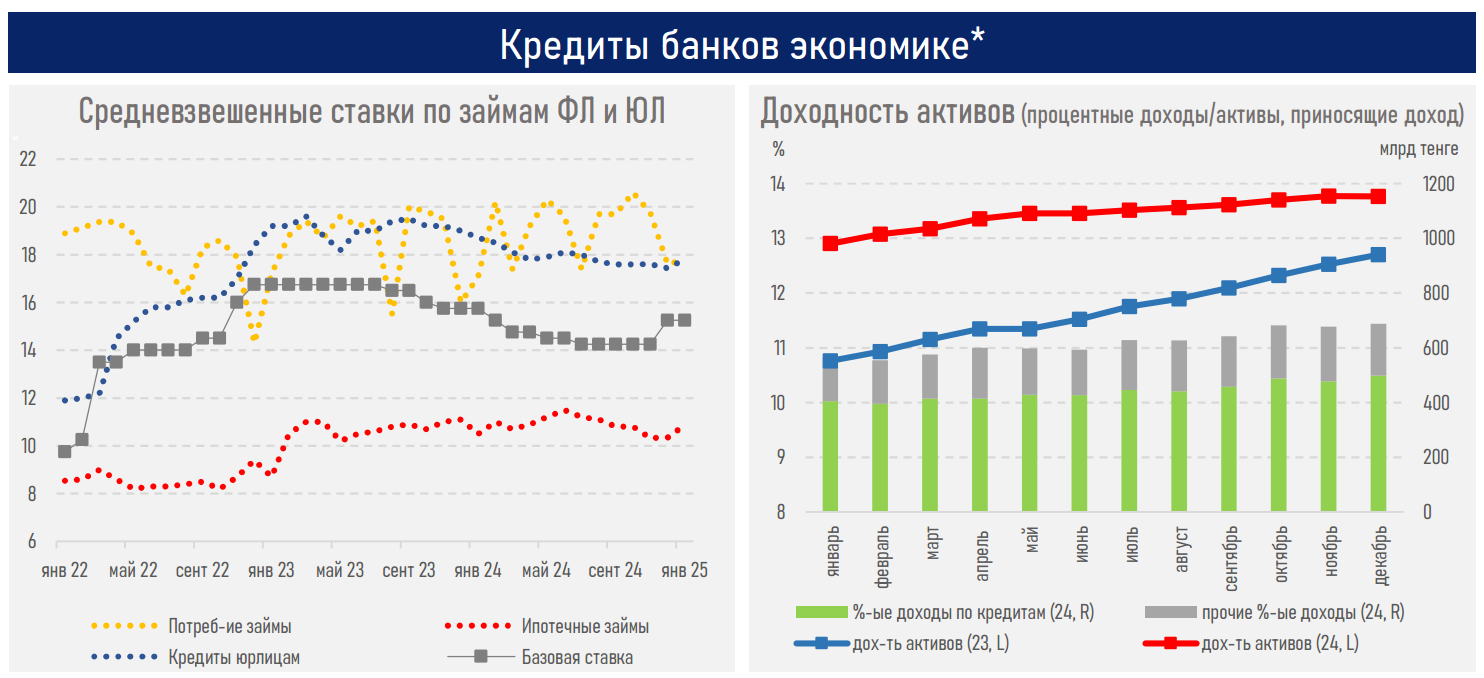

• Ценовые условия по кредитам бизнесу большую часть прошлого года демонстрировали постепенное улучшение, но к концу года развернулись вслед за повышением базовой ставки; в рознице демонстрировали значительные изменения в периоды проведения маркетинговых акций по беспроцентным рассрочкам. Определённого влияния снижения ГЭСВ не прослеживается.

• На фоне общего снижения ставок в системе доходность активов и стоимость фондирования прекратили рост, наблюдаемый с 2022 года, и начали снижаться в четвёртом квартале прошло года.

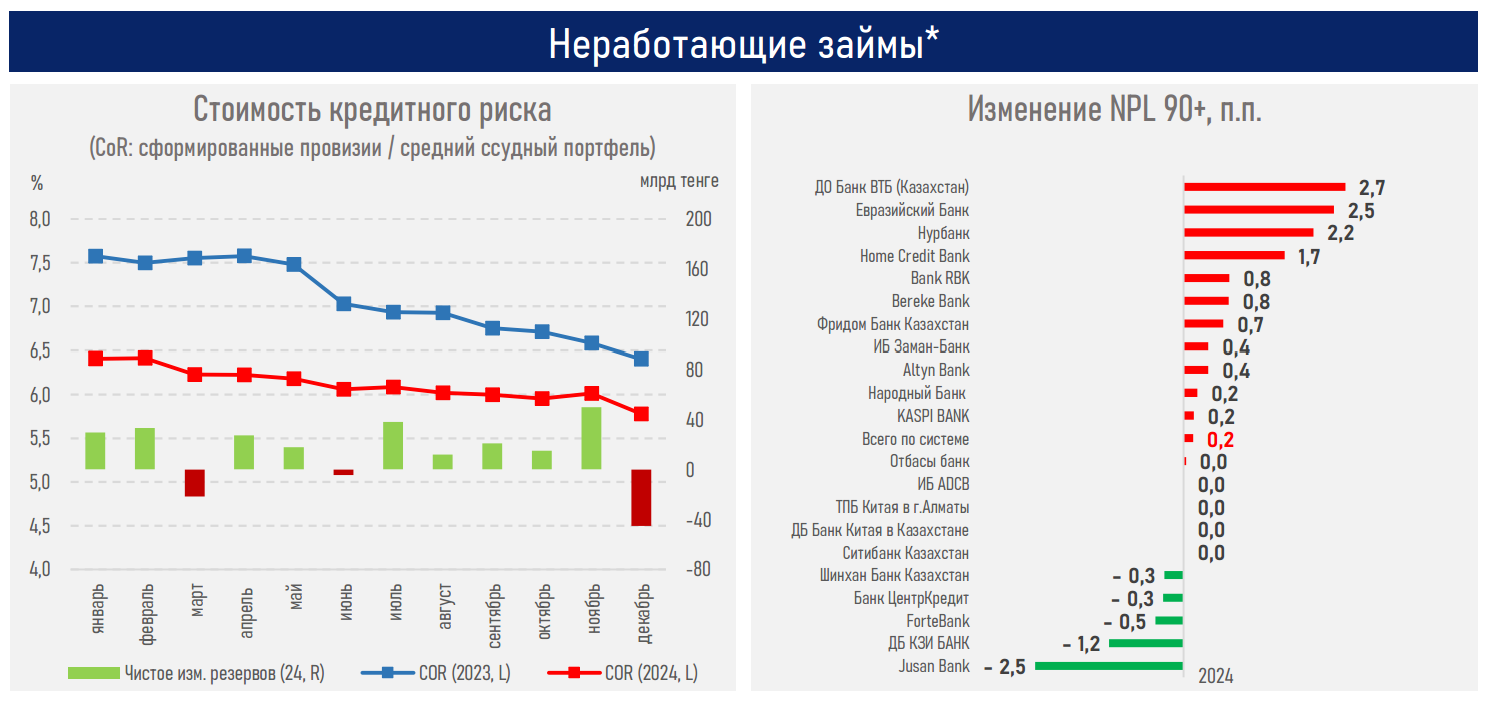

• В то же время стоимость риска заметно снизилась (показатель по сектору опустился с 6,4 до 5,8%) на фоне улучшения операционной среды. Об этом можно также судить по относительно низкой доле NPL и её устойчивому удержанию вблизи 3% (3,1%) при двузначном росте портфеля займов.

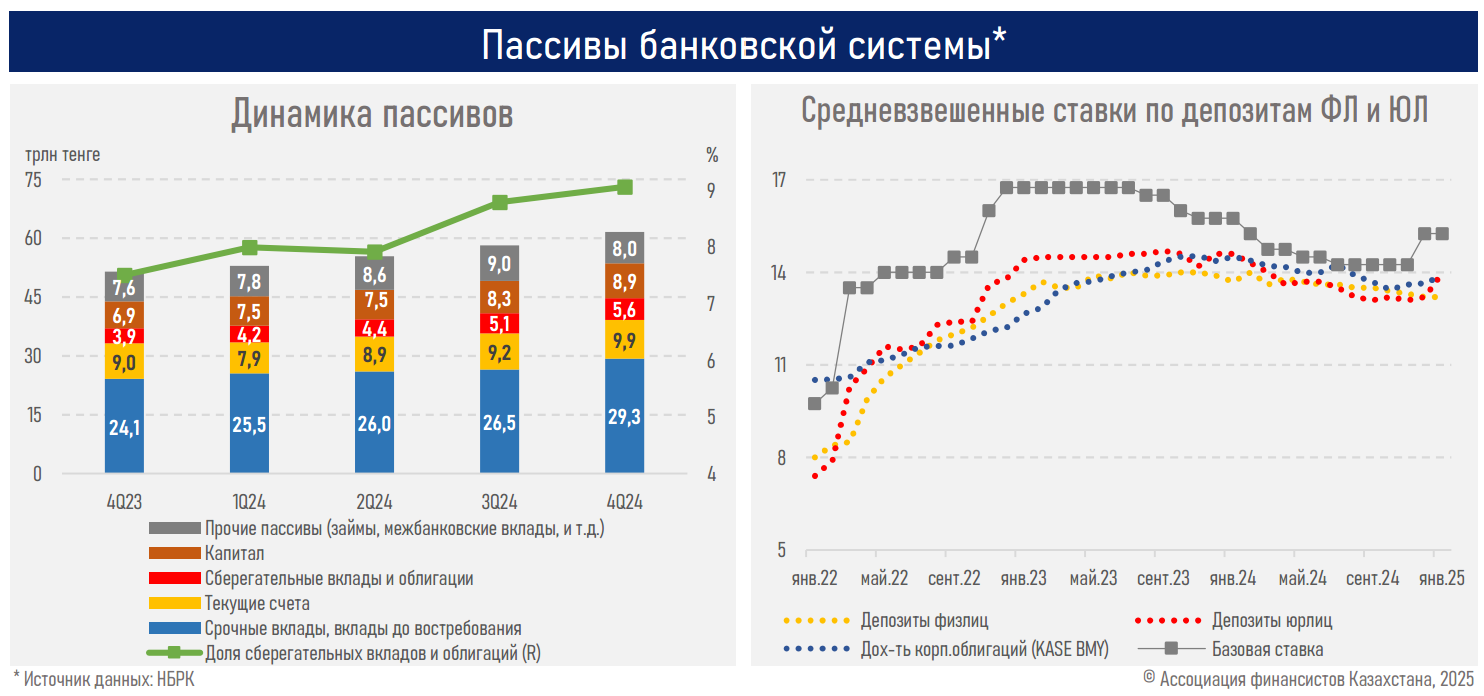

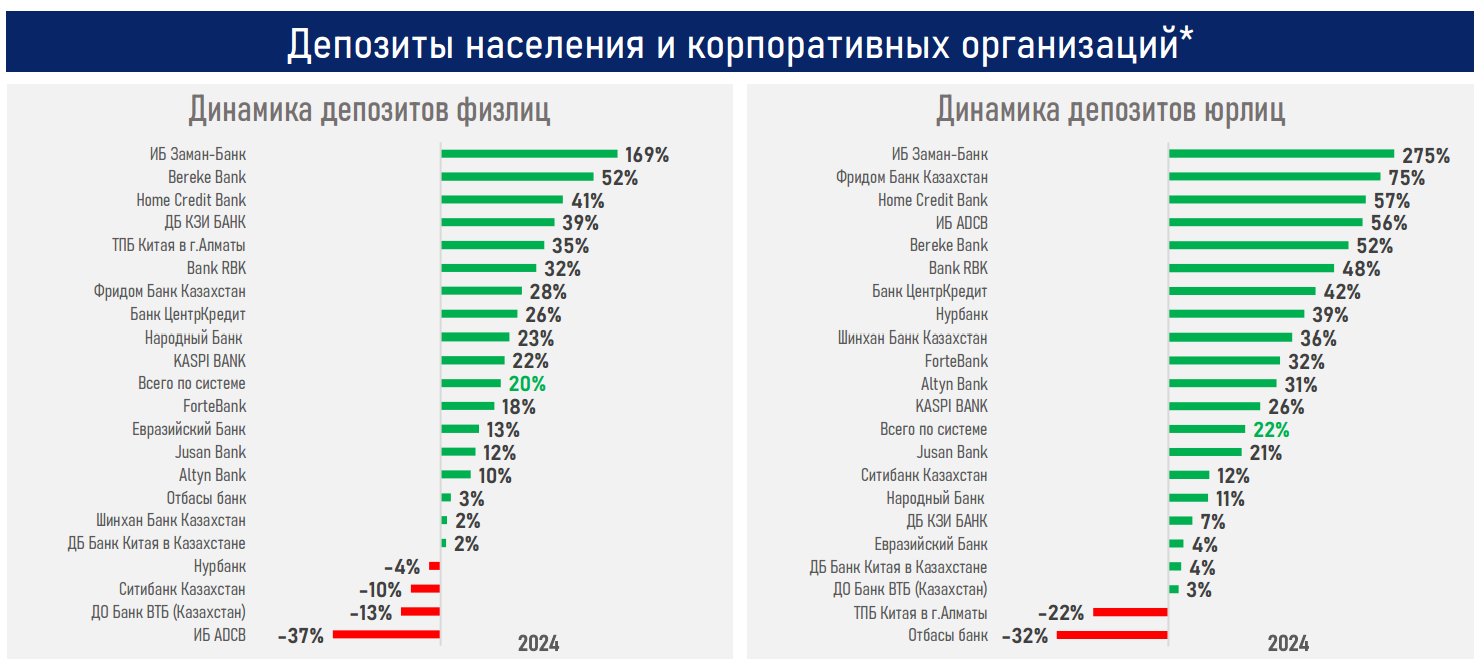

• Драйвером роста обязательств системы выступили вклады клиентов (92% от прироста), которые росли на фоне увеличения номинальных доходов казахстанцев и финрезультатов компаний, привлекательных высоких ставок, меньших налоговых отчислений и капитализации процентов.

• Общий рост бизнеса, стабильные качество портфеля и процентная маржа (6,7%) способствовали увеличению прибыли сектора, что, в свою очередь, благотворно сказалось на уровне его капитализации (+29,6%).

• С увеличением прибыли более заметно, в сравнении с капитализацией, выросли расходы по выплате КПН — на 39,2%, с 324,3 млрд до 451,4 млрд тенге. На этом фоне доля БВУ от всех поступлений по КПН в республиканский бюджет увеличилась с 8,3% до 12,4%.

• Улучшение финрезультатов и капитализации сектора отразилось и в действиях рейтинговых агентств: в 2024 году они 13 раз повышали рейтинги банков, пересмотрев с улучшением прогнозы у шести из них. К тому же S&P второй год подряд улучшает оценку страновых и отраслевых рисков банковского сектора.

Резюме

Субъекты экономики предъявляли достаточно высокий спрос на заемные средства в 2024 году на фоне устойчивого экономического роста, улучшения доходов казахстанцев и финрезультатов компаний, увеличения инвестиционной потребности бизнеса, укрепившейся склонности населения приобретать товары и услуги в рассрочку, увеличения льготного финансирования по ипотечным программам.

В то же время значительный запас ликвидности и капитала у банков позволил им удовлетворять этот спрос и поддерживать довольно высокие двузначные темпы кредитования. При этом более высокими темпами рос основной бизнес в сравнении с общими активами системы, то есть свободная ликвидность больше направлялась на удовлетворение запросов субъектов экономики в финансировании. Сохраняющаяся высокая ликвидность в системе (доля высоколиквидных активов 29,6% от активов) позволит продолжать удовлетворять кредитоспособный спрос в экономике в текущем году.

Среди позитивных тенденций в пассивах отметим рост доли «длинных денег» с 7,5 до 9,1% (от всех пассивов): сберегательные вклады выросли на 1,3 трлн тенге, облигации — на 385 млрд тенге, что будет благотворно влиять на возможности выдавать долгосрочные кредиты субъектам экономики в текущем году.

Однако ценовые условия по кредитам могут ухудшиться из-за усиления инфляционного давления и повышения базовой ставки. Неблагоприятно может повлиять применение механизма минимальных резервных требований, поскольку он напрямую затрагивает ликвидность БВУ и их способность выдавать кредиты, значительно осложняя достижение поставленной цели по росту кредитования бизнеса в «не менее 20%».

В АФК отметили, что наибольшая доля предприятий, намеревавшихся взять кредит, отмечена в обрабатывающей промышленности, торговле и сельском хозяйстве (согласно опросу НБРК предприятий реального сектора), то есть в одних из наиболее капиталоемких и чувствительных к стоимости финансирования отраслях, где заемные средства играют ключевую роль в обеспечении текущей деятельности и стратегического роста.